Pokud nechcete nechat peníze prohrávat s inflací na bankovních účtech, můžete zkusit investice. Podílové fondy představují jednoduchý způsob pro ty, kteří sice chtějí investovat, ale nevědí, jak začít a nechtějí obětovat čas samostudiu. Alespoň rychlý základ je přesto potřeba. Tady je.

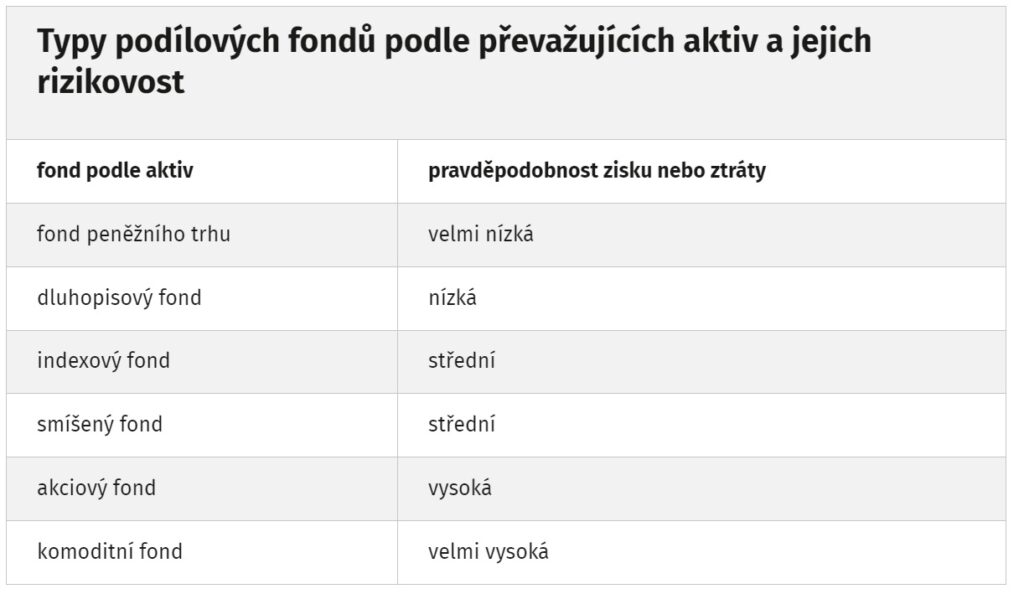

Podílové fondy se dělí na víc typů. Je dobré mít aspoň základní povědomí, co od kterého typu můžete očekávat.

Otevřené a uzavřené fondy

Z právního hlediska rozeznáváme dva základní typy fondů.

- Otevřený podílový fond

Kdykoli do něj můžte vstoupit a kdykoli můžete odejít. Fond má povinnost váš podíl kdykoli odkoupit zpět - Uzavřený podílový fond

Svou investici v něm musíte nechat předem stanovenou dobu, odejít nemůžete.

Uzavřený fond vypadá na první pohled nezajímavě. Uzavřené fondy jsou třeba typicky nemovitostní fondy orientované na výstavbu. Pro správce fondu by samozřejmě bylo prekérní, kdyby mu v polovině stavění začali odcházet investoři s penězi a nebylo by z čeho platit dělníky. O peníze vložené do projektu by přišli i všichni ostatní podílníci. Fond je odjinud vzít nemůže, je uzavřený pro nové zákazníky, podílové listy vydává jen na začátku.

- Fond kvalifikovaných investorů

Mezi kvalifikované investory se kvalifikujete hlavně tím, že máte balík peněz. Jsou to fondy, do kterých se investuje minimálně milion v korunách nebo 125 tisíc v eurech. My se zaměříme na obvyklejší případy. Ale samozřejmě přehled nabízíme jinde: Co jsou fondy kvalifikovaných investorů.

Do čeho investuji

Podle typu aktiv, do kterých fondy dávají peníze, se rozlišují třeba na akciové, dluhopisové a další. Nebývá to ale tak, že by fond měl právě v akciích nebo dluhopisech sto procent prostředků. Jednak musí mít z provozních důvodů vždycky část peněz v hotovosti. Ale ani to, co je zainvestované, nebývá stoprocentně v jednom druhu aktiv. Vždycky jde o to, co převažuje.

Fondy peněžního trhu

Investují do krátkodobých aktiv. Typicky se jedná o termínované vklady nebo krátkodobé dluhopisy s velmi krátkou dobou splatnosti, takzvané pokladniční poukázky nebo komerční papíry. Takové investice nejsou moc rizikové – a tomu odpovídá i nízký výnos.

Dluhopisový fond

Investuje do dluhopisů. Dluhopis je v podstatě dlužní úpis. Jeho vydavatel nebo emitent se zavazuje, že za určitou dobu vám vaši investici, tedy svůj dluh, splatí a k tomu připíše předem určený úrok. Dluhopisy mají různé názvy – někdy se jim říká obligace, což je odvozené od slova „povinnost“, tedy povinnost zaplatit dluh, jindy třeba bondy. Některé dluhopisy jsou vydávány účelově pro určitou aktivitu – sem patří typicky hypotéční zástavní listy. To jsou dluhopisy, jejich výnos se použije na financování hypoték.

Obecně jsou dluhopisy považovány za bezpečný investiční nástroj. Tedy aspoň ty, do kterých investují fondy – dlouhodobé dluhopisy států s nejkvalitnějším úvěrovým ohodnocením se v investičním bankovnictví považují za bezrizikové. Tomu také odpovídá velmi nízký úrok.

Dluhopisy ale nevydávají jenom státy. Svůj provoz nebo investice jimi financují i firmy. Kvůli nim na chviličku odbočíme od tématu kolektivního investování ve fondech. Protože právě pověst dluhopisů jakožto investice s nízkým rizikem, může nezkušeného investora svést na scestí. Firmy jsou různé a různé jsou i jejich dluhopisy. Vydat je může jak firma zavedená a solidní, s jasným plánem, jak půjčené peníze využít při podnikání, aby se jí vyplatilo platit úroky. Ale stejně je můžou vydat i podniky, které vedou amatéři nebo dokonce hochštapleři.

Dost pravděpodobně jste už někde viděli nabídku dluhopisů s výnosy v řádu desítek procent. Pozor na ně: Jedna ku deseti, že přijdete o peníze. Nová studie k dluhopisům.

Akciový fond

Investuje především do akcií různých podniků. Akcii si můžeme představit jako vlastnický podíl na nějaké firmě. Pokud si například koupím akcii společnosti ČEZ, mám tomu odpovídající majetková práva – můžu se například účastnit valné hromady, kde bude můj hlas mít takovou váhu: pokud má firma něco přes půl miliardy akcií, mám půlmiliardtinový podíl a můj hlas má váhu jedné půlmiliardtiny.

Mám taky nárok na výplatu ročního výnosu z této akcie – pokud podnik vydělává, může část zisku dělit mezi akcionáře. Tomu se říká dividenda. Například právě letos akcionáři ČEZu (nejvíc akcií drží stát) rozhodli o výplatě historicky nejvyšší dividendy.

Pokud je ale vlastníkem akcií fond, většinou dividendy použije k nákupu dalších akcií. Což pro vás samozřejmě nemusí být špatně. Akcie totiž můžou zisk přinášet dvojím způsobem: jedním jsou zmíněné dividendy, druhým je pak růst ceny akcie. Ostatně řada špičkových firem dividendu nevylplácí, přesto jejich akcie patří mezi stálice. Problém je ovšem v tom, že cena zdaleka nestoupá vždycky. Naopak. Akcie – a potažmo i fondy investující do akcií – patří mezi rizikovější investice.

Smíšený fond

Smíšený fond se snaží o vyvážené rozložení investice mezi dluhopisy a akcie. Jde vstříc střednímu proudu investorů, pro které jsou dluhopisy málo výnosné a akcie příliš rizikové. Je to dobrý kompromis i pro zcela běžné investory.

Komoditní fondy

Investují především do surovin, se kterými se obchoduje na burzách. Typicky sem spadá například ropa, různé rudy, zemědělské produkty jako pšenice, káva nebo hovězí maso a podobně. Škála je opravdu široká. Investice do surovin jsou dosti specifické, trh s každou surovinou má své zákonitosti a hodně podléhá vnějším vlivům a výkyvům, tento typ investic se řadí mezi ty nejrizikovější.

Indexové fondy

Věrně kopírují složení nějakého tržního indexu. Index je vymyšlený indikátor stavu trhu, který by nám měl ukazovat, jestli ceny na finančním trhu rostou nebo klesají. Tak například index Dow Jones Industrial Average (DJI) obsahuje v různém poměru akcie 30 největších amerických společností a podle toho, jak se pohybuje cena jejich akcií, hýbe se i hodnota indexu.

Pokud budete mít indexový fond DJI, tento fond bude nakupovat do svého portfolia přesně těch 30 společností, ze kterých se index počítá, a to přesně v tom poměru, v jakém jsou v indexu zastoupené. A hodnota vašeho podílu se bude měnit úplně stejně jako hodnota příslušného indexu.

Nejčastěji fondy sledují indexy akciové.

Tabulku ovšem berte s jistou rezervou. Vždycky záleží na tom, do čeho se investuje konkrétně. Například fond investující do akcií z indexu zavedených firem, je určitě bezpečnější než fond, který kopíruje index firem z rozvíjejících se ekonomik. A tak podobně. Třídu rizika by každý fond měl mít vepsanou do klíčových informací pro investory, o kterých jsme víc psali tady: Investovat můžete i vy. Návod pro začátečníky.

Na celý život: fondy životního cyklu

Zvláštní kategorií fondů jsou takzvané fondy životního cyklu. Jejich složení se totiž během doby mění podle předem nastavených pravidel. Na začátku je fond akciový, později začne přimíchávat víc a víc dluhopisů a stane se smíšeným a ještě později se na dluhopisy prostě přeorientuje.

Základní myšlenka přístupu je taková: když je člověk mladý, je dost času na nápravu chyb, akcie časem svoje případné propady dorovnají a šance, že za delší dobu na nich vydělám, je vysoká. Člověk ve středních letech už by měl investovat rozvážněji, myslet na zadní vrátka a na to, aby při propadu nepřišel o to, co do té doby získal. A ve vysokém věku už chcete, aby investice hlavně neztrácela a držela hodnotu. Fond životního cyklu je tedy vymýšlený jako investice na celý život a má s vámi obrazně řečeno zestárnout.

Je to věc, kterou vám bude doporučovat každý finanční poradce. Jen by vám možná říkal, že máte mezi fondy přeskakovat. Ve fondech životního cyklu se kolektivní investování blíží řízené správě portfolia. Můžete to uvážit, ale jako vždycky dávejte pozor na poplatky.

A mimochodem: podobný postup má předepsané třeba i doplňkové penzijní spoření.

Nízkonákladové fondy

ETF (exchange traded funds) jsou fondy obchodované na burze. Liší se tedy od jiných fondů způsobem distribuce, svůj podíl nekupujete od investiční společnosti, přes banku nebo zprostředkovatele, ale na burze podobně jako akcii. Investici to může zásadně zjednodušit a zlevnit, není třeba podepisovat smlouvy s lidmi, co by fond prodávali, není třeba tyto lidi šatit, ani živit.

I proto také ETF mívají výrazně nižší poplatky za správu fondu. U běžných podílových fondů platíváte za správu přibližně 0,3–3 procenta podle typu fondu, u ETF to bývají desetiny procenta. Přispívá k tomu i to, že ETF nemívají aktivní správu; žádný portfolio manažer nevybírá, co a kdy prodat či koupit. Pravidla pro nakupování jsou automatizovaná, takže fond opět zaměstnává míň lidí.

I proto velká část ETF spadá podle typu aktiv mezi indexové fondy. Složení indexu je předem dané a v čase se mění jen výjimečně. Zároveň je známý algoritmus výpočtu indexu, a tedy algoritmus nákupu nebo prodeje akcií či dluhopisů do portfolia.

ETF mají samozřejmě i svá proti. Především musíte mít přístup na burzu možnost tu nakupovat cenné papíry. Rozvoj ETF byl ale vlastně do značné míry umožněný tím, že přístup k burze vám umožní banka, makléřská firma přes internetové bankovnictví nebo jednoduchou aplikaci. Dejte si však pozor na jejich poplatky a dobře si spočítejte, jestli se vám transakce vyplatí.

Druhým negativem může být sama automatizace. Je možné, že člověk jako správce fondu by v extrémních situacích, při nečekaně velkém kolísání cen na trhu, dokázal zasáhnout, ale stroj prostě jen pojede podle svého programu, který na takovou situaci nemusí být připraven.

Jan Müller

Celý článek si můžete přečíst na tomto odkazu.